NEWS

従業員の借上げ社宅利用料はいくら負担させるのが適正?

2019/09/13

(最終更新日:2023/5/22)

借上げ社宅の従業員負担分、いくら徴収すればいい?

会社が賃貸物件を借り上げして従業員に貸与するいわゆる『借上げ社宅』や『単身寮』の使用料を従業員の給与から控除する際には、所得税の課税関係や社会保険料の報酬を考慮して従業員から十分な使用料を負担させなければ所得として課税・社会保険料の源泉徴収義務が発生します。

社宅制度の導入時にほぼすべての会社が悩む、この『社宅使用料の設定』については税理士や社会保険労務士のほかコンサルティング会社の専門家による指南書によると、「家賃の1~3割を負担させれば問題ない」と言われていますが、全ての会社に当てはまるものではありません。実際に自社の運用は100社100様のため、自社の拠点先によって「最低ラインの大まかな理解」の上で設定していく必要があります。まずは基本から押さえていきましょう。

社宅使用料は所得税法、社会保険法によって計算式が異なる!

課税関係、社会保険料から除外扱いするためには所得税法における『賃貸料相当額』、社会保険法と雇用保険法における『現物給与』を考慮しなければなりません。各法における社宅使用料の扱いを確認していきましょう。

1.所得税法における賃貸料相当額

所得税法基本通達では、『賃貸料相当額』の50%以上を使用料として徴収している場合には課税しない。こととされています。賃貸料相当額は『家賃』ではなく、別の算出方式によって導かれるものが『賃貸料相当額』であり、混同してしまうと全く話が進みません。難解な数式ですが、まずはこんなルールであることを大まかに確認しておきましょう。

【賃貸料相当額(所得税法)】

①小規模住宅(床面積が132㎡以下、木造以外では99㎡以下)の場合

[その年度の家屋の固定資産税課税標準額×0.2%]+[(12円×床坪数)]+[土地の固定資産税課税標準額×0.22%]

②小規模住宅以外の場合

{[その年度の家屋の固定資産税課税標準額×12%]+[土地の固定資産税課税標準額×6%]}÷12

③共同住宅の場合は全体から居室部分を案分して算出します。

賃貸料相当額(建物全体)×(使用面積÷全体の専用面積)

使用人に対して社宅や寮などを貸与する場合には、使用人から1か月当たり一定額の家賃(以下「賃貸料相当額」といいます。)以上を受け取っていれば給与として課税されません。使用人に無償で貸与する場合には、この賃貸料相当額が給与として課税されます。使用人から賃貸料相当額より低い家賃を受け取っている場合には、受け取っている家賃と賃貸料相当額との差額が、給与として課税されます。しかし、使用人から受け取っている家賃が、賃貸料相当額の50%以上であれば、受け取っている家賃と賃貸料相当額との差額は、給与として課税されません。現金で支給される住宅手当や、入居者が直接契約している場合の家賃負担は、社宅の貸与とは認められないので給与として課税されます。(国税局ホームページより抜粋)

なお、固定資産税課税標準額は年度ごとに改定されますが、従前に比べて20%以内の増減であれば賃貸料相当額を改定する必要はありません(基本通達36-46)。

一つ一つ計算するには所有者の協力と大変な労力を要するため、便宜上認められる方法として、『プール計算の特例』があります。個々の社宅についてそれぞれ判別することに代えて、全部の社宅をまとめた総額が適切であれば適切と解釈するものです(基本通達36-48)。

なお、役員の借上社宅が小規模住宅以外に該当する場合は上記②の計算または借用家賃の50%いずれか高い金額が賃貸料相当額となり、床面積が240㎡を超えるような豪華社宅については個別使用料を算出する必要があります。こちらで役員に貸与する豪華社宅については触れませんので別のページからご確認ください。

2.社会保険法、雇用保険法上の現物給与

【社会保険(健康保険・厚生年金保険・介護保険)の扱い】

社会保険料は金銭だけでなく、事業所から労働の対償として供与された利益(現物給与)がある場合は「厚生労働大臣が定める現物給与の価格」(厚生労働省告示)に基づいた【時価】を加算して標準報酬月額を決定します。現物給与の換算額と従業員からの徴収額の差額が報酬として扱われます。

(主な現物給与)「住宅の貸与」、「食事」、「自社製品」、「通勤定期券(交通費)」など。

社宅の場合は各都道府県ごとに定められた畳数単価で算出します。

【2022年度時価】〈北海道〉1,110円/畳 〈東京〉2,830円/畳 〈神奈川〉2,150円/畳 〈大阪〉1,780円/畳 〈京都〉1,810円/畳 〈三重〉1,260円/畳 〈広島〉1,410円/畳 〈福岡〉1,430円/畳 〈沖縄〉1,290円/畳

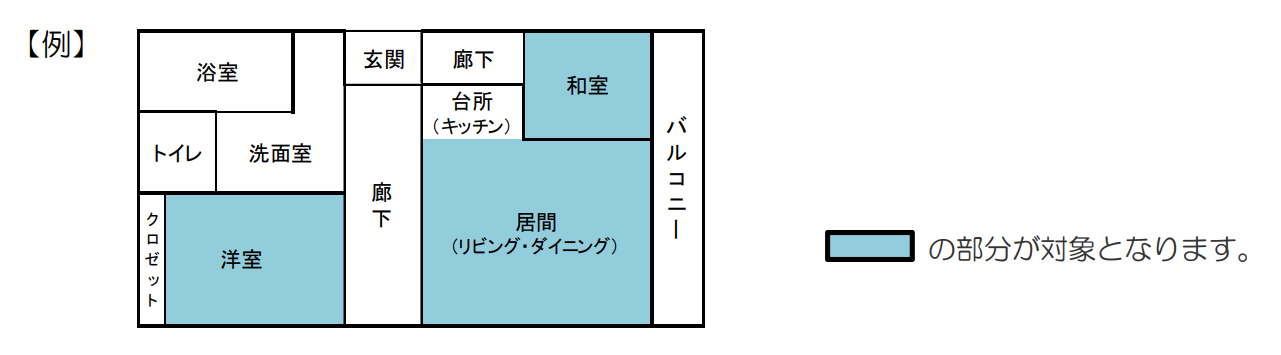

住宅の計算方式は、「居室を基準として計算する」こととされており、台所・トイレ・浴室・廊下を含めずに算出します。

居室区分が不明確なデザイナーズマンションのほか、複数の社員等で同一居室を利用するハウスシェアリング、都市部を中心に人気が高まっているシェアハウスのような共用リビングはどのように現物給与を算出するのか疑問持った方もいるかもしれませんが、明確なルールはありませんので契約書上の記載内容や実態を考慮しながら居室部分を線引きしたり、建物内の個室数で共用部分を案分するなど調査時に合理的な説明ができるようにしておけば問題ありません。

《注意点》

・勤務地と社宅が県をまたぐ場合は、勤務地を基準として計算します。

・月途中から利用する場合は日割り計算で算出します。

・1畳は1.65㎡に換算して計算します。㎡しか不明な場合は1.65で除す(一円未満切り捨て)

・現物給与の価格改定は『固定的賃金の変動』に該当するため、等級に2等級以上の変動があった場合は『被保険者報酬月額変更届』が必要になります。

【労働保険料(雇用保険・労災保険)の扱い】

労働保険上においては『労働保険料徴収法』という法律でルールが定められており、労働保険料の賃金は「賃金、給料、手当、賞与その他名称のいかんを問わず、労働の対償として事業主が労働者に支払うもの」とされており、労働契約などによってその支払いが事業主に義務付けられているものであり、任意的なもの、恩恵的なもの、実費弁証的なものは賃金として扱わないことで区分しています。

結論から言うと社宅は原則として労働保険料上の賃金として扱われませんが、住宅を貸与されない者に対して定額の均衡給与(いわゆる住宅手当)を支給する場合には、貸与の利益を賃金として取り扱うとされています。また、「従業員から社宅の費用を徴収しており、かつ、その徴収金額が実費の1/3以下であるときは、その差額部分を賃金とみなす」とされています。ちょっと何言ってるかわかりませんが、つまりは以下の通りです。

✅住宅を貸与されていないものに対して均衡手当を支給していない場合は賃金として扱わない

✅社宅使用料が均衡手当額の1/3以下の場合は差額を賃金として扱う

✅社宅使用料が均衡手当額の1/3以上の場合は算入しない

✅均衡手当を支給せず貸与される従業員から社宅費用を徴収する場合は実費(家賃)の1/3との差額が賃金とみなされる

どの計算方式が最も高い金額となるか(最大リスクの想定)

社会保険と所得税で算出した時に高くなる方を基準に社宅使用料を設定しておけばいいのではないかというハイレベルな質問を受けますが、一概には回答できません。なぜなら、所得税の計算方式は「建物の構造」、「建物の所在」、「建物の築年数」など建物の時価が影響する固定資産税課税標準額によって算出し、社会保険料は建物の時価(古さ)が考慮されない畳数基準となるため、例えば都市部では所得税の計算方式が上回ることがありますし、地方では社会保険料が上回ることがあります。

東京で税法上の賃貸料相当額を計算すると20㎡のワンルームでも2~3万円になることはよくあることですが、たとえば北海道では社会保険料の現物給与価格が圧倒的に高くなります。

(参考:当社が平成28年に実施した北海道社宅使用料調査)

| 物件住所 | 賃料(共益費込み) | 物件種類 | 構造 | 総戸数 | 専有面積 | 賃貸料相当額の50% | 現物給与価格 |

| 檜山郡江差町 | ¥50,000 | 共同住宅 | 非鉄筋 | 4 | 52.66 | ¥2,699 | \15,150 |

| 北海道河東郡音更町 | ¥45,000 | 共同住宅 | 非鉄筋 | 4 | 40.60 | ¥1,792 | \12,120 |

| 北海道稚内市 | ¥60,000 | 共同住宅 | 非鉄筋 | 6 | 43.74 | ¥1,863 | \12,720 |

| 北海道釧路郡釧路町 | ¥55,000 | 共同住宅 | 非鉄筋 | 6 | 40.37 | ¥1,851 | \12,120 |

| 北海道札幌市清田区 | ¥41,000 | 共同住宅 | 非鉄筋 | 12 | 33.21 | ¥1,052 | \9,000 |

| 北海道小樽市若松 | ¥53,000 | 共同住宅 | 非鉄筋 | 4 | 33.62 | ¥1,469 | \9,090 |

| 北海道帯広市西二十四条 | ¥51,000 | 共同住宅 | 非鉄筋 | 33 | 34.52 | ¥3,646 | \9,090 |

| 北海道二海郡八雲町末広町 | ¥45,000 | 共同住宅 | 非鉄筋 | 4 | 31.87 | ¥1,288 | \9,090 |

| 北海道岩見沢市 | ¥45,000 | 共同住宅 | 非鉄筋 | 5 | 34.78 | ¥789 | \10,300 |

| 北海道函館市 | ¥50,000 | 共同住宅 | 非鉄筋 | 19 | 28.35 | ¥2,333 | \8,480 |

| 北海道標津郡中標津町 | ¥45,000 | 共同住宅 | 非鉄筋 | 13 | 31.59 | ¥2,552 | \9,090 |

| 北海道小樽市 | ¥55,000 | 共同住宅 | 非鉄筋 | 8 | 32.00 | ¥1,799 | \9,090 |

| 北海道釧路市 | ¥53,000 | 共同住宅 | 非鉄筋 | 12 | 33.12 | ¥1,357 | \9,690 |

| 北海道伊達市 | ¥49,000 | 共同住宅 | 非鉄筋 | 6 | 34.78 | ¥2,175 | \10,300 |

| 北海道帯広市 | ¥49,000 | 共同住宅 | 鉄筋 | 20 | 41.14 | ¥2,908 | \12,120 |

| 北海道浦河郡浦河町 | ¥50,000 | 共同住宅 | 非鉄筋 | 8 | 35.03 | ¥1,397 | \10,300 |

| 北海道釧路郡釧路町 | ¥50,000 | 共同住宅 | 鉄筋 | 8 | 38.88 | ¥2,699 | \11,510 |

| 北海道石狩市花川 | ¥50,000 | 共同住宅 | 非鉄筋 | 8 | 43.74 | ¥1,594 | \12,120 |

| 北海道札幌市厚別区 | ¥50,500 | 共同住宅 | 非鉄筋 | 8 | 33.00 | ¥2,352 | \9,090 |

| 北海道旭川市東5条 | ¥50,000 | 共同住宅 | 非鉄筋 | 8 | 41.40 | ¥1,552 | \12,120 |

| 北海道函館市美原 | ¥50,000 | 共同住宅 | 非鉄筋 | 29 | 33.18 | ¥3,762 | \9,690 |

| 北海道札幌市白石区 | ¥50,000 | 共同住宅 | 鉄筋 | 10 | 33.00 | ¥3,025 | \9,090 |

所得税法上は家賃の1割を負担させておけば問題なさそうに見えますが、社会保険料を考慮すると問題があります。一方で、東京都心の高級賃貸タワーマンションであれば実際の家賃と賃貸料相当額で相当な差があるため、一流企業や外資系企業の経営者や芸能人などハイクラス層では節税方法として広く利用されています。庶民派をアピールする有名芸能人が安い家賃をアピールしているのもこの社宅制度によるものかもしれませんね。中小企業のまっとうな節税スキームとしては社宅制度が最強といわれるのも納得です。

一部の社員に限定した入居制限にしたい

実務上は一部の従業員や期間を限定した制度にしている会社も多くあります。社宅の入居制限(年齢・役職・入居期間)については、社宅制度を導入するきっかけとなった理由によって各社様々です。

例えば、若年層を多く採用する飲食店などのサービス業では、「若年社員の生活支援」を目的として入居期間を5年、年齢を30歳までと社宅定年を設定したり、コンサルティング会社では優秀なミドル社員採用のため、「重責なポジションにあたる役職社員」と限定したり、ホームセンターや家具量販店のように転勤の多い会社では「転勤者・単身赴任者の生活負担軽減(転勤プレミアム)」としたり、入居期間によって階段状に自己負担比率を上げる(本人負担を増やしていく)制度設計を行っている会社もあります。当社で扱ったことはありませんが、社会保険料や所得税の負担増を考慮すると今後は昇給実施の代替案として自己負担比率を下げていく制度設計も面白いかもしれません。なお、最近は転勤のない中小企業でも福利厚生制度として、契約時一時金を全額入居者負担としたり、会社が負担する家賃相当額(社宅利用料を差し引きした家賃)を入居者の給与から減額する「(現物)給与置き換え型」の社宅制度を導入する会社も増えています。給与置き換え型であれば会社と労働者の双方がバランスよく税・社会保険上のメリットを享受できるため今後も拡大していきそうです(バックペイ、随時改訂、最低賃金法に注意)。

入居制限や柔軟な自己負担の制度設計はそれぞれ個々の企業における業種業態や社員層を踏まえて決定しています。基本的に社宅制度は従業員の不満や希望から導入を開始する会社が多いので、まずは『導入のきっかけ』と『導入の目的』を整理したうえで『限定的・試験制度的』に実施し、対象とならない従業員との不公平や同一同労同一賃金に該当しないかを運営上チェックしながら改善していくことが新規導入実務の主な流れになります。

社宅制度は本当に多種多様で、当社の経験上はあまり大風呂敷を広げた制度設計にすると不利益変更(労契法9条)に抵触し縮小できなくなるので、新たに導入する際はできる限りスモールに、試験的かつ限定的に実施しながら拡充していくようにアドバイスさせていただいています。既に経営を圧迫するほど過大であったり同一労働同一賃金に抵触してしまっているようなアンバランスな制度運用を見直しする場合は、適正水準の目標を定めて1年程度じっくり修正するのが基本的な手続きです。

おわりに

年金事務所や労働基準監督署が現物給付の扱いを指摘することは悪質な場合を除き稀ですが、税務署は国税徴収官が捜査に入るほど厳しくチェックされるため、実務上は税法を基準として社宅使用料のルールを設定する会社がほとんどです。しかし現在は年金事務所や労働基準監督署の調査は抜本的に強化されており、以前のように指摘を受けることは無いと甘い考えで運用すると今後重いペナルティを受けることにもなりかねません。しかし、社宅制度は適正な設計ができれば節税にも社会保険料にも大きな効果があるものですので、基本を理解したうえ自社でしっかりとした制度作りが必要です。

➡実質会社負担ゼロで社員の手取りを増やせる中小企業向け社宅制度

➡最強の福利厚生制度借り上げ社宅制度の導入手順(規程ひな形)

【記事監修】RESUS社会保険労務士事務所/山田雅人(宅地建物取引士・AFP・社会保険労務士)

大企業・上場企業を中心に10年にわたり全国500社以上の人事担当と面談、100社以上の社宅制度導入・見直し・廃止に携わった経験を活かし、不動産仲介業者に向けた事務代行サービスの提供、日本で一番社宅制度に詳しい社労士として中小企業の福利厚生制度設計を支援しています。

お問い合わせ

当社では法人契約に強い全国の不動産会社のご紹介のほか、借上げ社宅制度の導入・見直し、業務アウトソーシングの試算など、福利厚生制度全般に係るコンサルティング業務を行っております。社宅に関するお悩みごとがございましたらお気軽にお問い合わせください。社宅制度導入に必要な社宅規程・社宅利用誓約書・社宅利用申請書のひな形セットが相談付きで22,000円!!(社労士・弁護士等同業者様へのひな型販売は44,000円とさせていただきます)

《関連記事》

➡収益アパートの空室対策に大手法人借上げ社宅契約を増やす方法【満室経営】

➡社宅業務の外部委託を検討するとき(社宅代行会社の導入比較)

➡借り上げ社宅の家賃付帯サービスは所得税・社会保険料を徴収する?

➡借り上げ社宅制度導入を検討する際の基本と手順(規程ひな形)